Tugas Ke-5

Nama : Yuliawati

Kelas : 3 EA 10

NPM : 11208331

Mata Kuliah : Komputerisasi Lembaga Keuangan Perbankan

Portofolio Perbankan

Latar Belakang Masalah

Kemampuan menarik dana dari masyarakat dengan biaya yang relative murah merupakan suatu maslaah yang cukup sulit dalam pengelolaan bank, terutama sejak era deregulasi 1 Juni 1983 dan mencapai puncaknya setelah dikeluarkannya Pakto 27, 1988. Sebelum era deregulasi perbankan tersebut pengelolaan bank dapat dikatakan sangat terkonsentrasi pada sisi aktivanya. Kegiatan pengelolaan bank saat itu hanya memprioritaskan bagaimana bank menyalurkan dananya terutama dalam bentuk pemberian kredit.

Sumber utama dana bank dalam usahanya menghimpun dana berasal dari simpanan dalam bentuk giro (demand deposit), deposito berjangka (time deposit), dan tabungan (savings deposit). Ketiga jenis ini sering disebut sebagai sumber dana tardisional bank. sumber-sumber dana bank dalam bentuk simpanan tersebut dapat berasal dari masyarakat maupun dari nasabah institusi. Disamping itu sumber dana bank dapat pula berasal dari modal sendirinya yang tidak termasuk dari kedua sumber di atas.

Pengunaan Dana Menurut Sifat Aktiva

Pengunaan dana bank berdasarkan sifat aktiva dimaksud disini adalah pengalokasian dana ke dalam bentuk aktiva yang dapat memberikan hasil dan tidak memberikan hasil bagi bank yang bersangkutan. Oleh karena itu penggunaan dana berdasarkan sifat aktiva dapat dibedakan sebagai berikut :

a. Alat-alat likuid

Alat likuid atau cash asset adalah aktiva yang dapat digunakan setiap saat untuki memenuhi kebutuhan likuiditas bank. aktiva ini merupakan aktiva yang paling likuid dari keseluruhan aktiva bank. komponen alat-alat likuid menurut ketentuan Bank Indonesia terdiri dari : uang kas yang ada pada bank dan saldo giro pada Bank Indonesia. Secara teoritis komponen alat likuid terdiri dari :

Ø Kas

Ø Giro pada Bank Sentral

Ø Giro pada bank-bank lain

Ø Cek dalam proses penagihan

Alat-alat likuid yang harus dipertahankan setiap bank menurut ketentuan paket kebijaksanaan 27 Oktober 1988 adalah sebesar 1988 adalah sebesar 2% dari juumlah dana pihak ketiga yang harus dilaporkan secara mingguan.

Jumlah alat likuid yang harus dipelihara ini disebut likuiditas wajib minimum. Kewajiban pelaporan alat-alat likuid tersebut merupakan laporan wajib bank yang harus disampaikan kepda Bank Indonesia berdasarkan periode pelaporan. Bagi bank devisa, diharuskan membuat dua jenis laporan likuiditas yaitu laporan likuiditas wajib dalam rupiah dan valuta asing. Kekurangan jumlah likuiditas wajib yang harus dipelihara pada suatu periode pelaporan dan kelambatan menyampaikan laporan likuiditas berakibat dikenakan denda dan penalty oleh Bank Indonesia.

b. Aktiva Tetap dan Investasi

Penggunaan dana bank dalam bentuk aktiva tetap dan inventaris diatur oleh bank indonesia. Jumlah dana yang diperkenankan digunakan untuk membiayai aktiva tetap dan inventaris bagi bank milik negara berbeda dengan ketentuan bagi bank swasta nasional dan Bank Pembangunan Daerah (BPD), Bank Koperasi dan Bank Asing serta BPR berdasarkan ketentuan sebelum UU No. 7 Tahun 1992. Adanya ketentuan pembatasan penanaman dana dalam aktiva tetap dan inventaris pada dasarnya dimaksudkan untuk menjaga tingkat kesehatan bank yang bersangkutan. Oleh karena itu, dalam perhitungan penyediaan modal minimum bank (capital adequency ratio) penanaman dana dalam aktiva tetap dan inventaris pada dasarnya dimasukkan sebagai Aktiva Tertimbang Menrut Resiko (ATMR) dengan bobot resiko 100%. Hal ini berarti bahwa dalam melakukan penanaman dana dalam aktiva tetap dan inventaris dananya harus dibiayai dari modal sendiri bank yang bersangkutan.

Penanaman dana Dalam Aktiva Produktif

Aktiva produktif atau earning assets adalah semua penanaman dana dalam rupiah dan valuta asing yang dimaksudkan untuk memperoleh penghasilan sesuai dengan fungsinya. Pengelolaan dana dalam aktiva produktif merupakan sumber pendapatan bank yang digunakan untuk membiayai keseluruhan biaya operasional bank termasuk biaya bunga, biaya tenaga kerja dan biaya oeprasional lainnya. Komponen aktiva produktif bank terdiri dari :

a. Kredit yang diberikan

Menurut UU No. 7 Tahun 1992 tentang Perbankan :

“kredit adalah penyediaan uang atau tagihan yang dapat dipersamakan dengan itu, berdasarkan persetujuan atau kesepakatan pinjam meminjam antara bank dengan pihak lain yang mewajibkan pihak peminjam untuk melunasi hutangnya setelah pihak lain yang mewajibkan pihak peminjam untuk melunasi hutangnya setelah jangka waktu tertentu dengan jumlah bnga, imbalan atau pembagian hasil keuntungan”. Dalam pengertian ini kredit termasuk pula pembelian surat berharga nasabah yang dilengkapi dengan note purchase agreement (NPA) dan pengambilaliha tagihan dalam rangka kegiatan anjak piutang.

b. Deposito berjangka pada bank lain

c. Call money

d. Surat-surat berharga

Penanaman dana dalam surat-surat berharga sebagai aktiva produktif meliputi surat-surat berharga jangka pendek yang digunakan sebagai cadangan sekunder dan surat-surat berharga jangka panjang yang dimkasudkan untuk mempertinggi profitabilitas bank. pengalokasian dana dalam surat-surat berharga dapat dilakukan dengan cara mendiskonto atau membeli surat-surat pasar uang dan surat-surat berharga pasar modal baik dalam rupiah maupun dalam valuta asing. Penanaman dana dalam surat-surat berharga tersebut antara lain meliputi :

1. Serifikat Bank Indonesia (SBI)

2. Surat Berharga Pasar Uang (SBPU)

3. Wesel dan Promes yang di endors bank lain

4. Revolving underwriting faxilities (RUF)

5. Aksep atau promes dalam rangka call money

6. Kertas perbendaharaan atas beban negara

7. Berbagai macam obligasi

8. Sertifikat danareksa

9. Saham-saham yang terdaftar pada Bursa Efek

e. Penempatan dana pada bank lain di dalam negeri maupun luar negrei. Penemapatan dana tersebut dapat berupa simpanan berjangka dan jenis simpanan lainnya.

f. Penyertaan Modal

Penyertaan modal atau participant adalah penanaman dana bank dalam bentuk saham secara langsung (direct investment) pada bank atau lembaga keuangn lain yang berkedudukan di dalam dan diluar negeri. Menurut ketentuan bank Indonesia, bank dapat melakukan penyertaan modal hanya pada lembaga keuangan di dalam dan di luar negeri dengan ketentuan.

1. Besarnya penyertaan modal tidak melebihi 15% dari modal lembaga keuangan tersebut.

2. Jumlah seluruh penyertaan modal tidak melebihi 25% dari modal sendiri bank yang bersangkutan

Yang dimaksud degan lembaga keuangan di sini adalah bank, perusahaan pembiayaan dan bursa efek.

Penyertaan modal pada lembaga keuangan tersebut ghanya dapat dilakukan setelah memenuhi ketentuan yang ditetapkan oleh Bank Indonesia yaitu dalam 12 bulan terakhir.

1. Minimal 10 bulan tergolong sehat dan selebihnya cukup sehat

2. Capita adequency minimal 10 bulan sehat dan selebihnya cukup sehat.

Komponen dana Pihak ketiga

Ø Simpanan Giro (Demand deposit)

Undang-undang perbankan nomor 10 tahun 1998 tanggal 10 November 1998 menjelaskan bahwa yang dimaksud dengan giro adalah simpanan yang penarikannya dapat dilakukan setiap saat dengan menggunkan cek, bilyet giro, sarana perintah pembayaran lainnya atau dengan cara pemindahbukuan.

Ø Simpanan Tabungan (Saving Deposit)

Pengertian tabungan menurut Undang-undangperbankan nomor 10 tahun 1998 adalah simpanan yang oenarikannya hanya dapat dilakukan menurut syarat-syarat tertentu yang disepakati, tetapi tidak dapat ditarik dengan cek, bilyet giro dan alat lainnya yang dipergunakan dengan itu.

Ø Simpanan Deposito (Time Deposito)

Menurut Undang-undang No. 10 tahun 1998 yang dimaksud dengan deposito adalah sipampanan yang penarikannya hanya dapat dilakukan pada waktu tertentu berdasarkan perjanjian nasabah dengan bank.

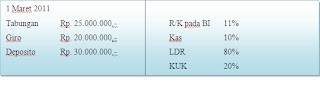

Implementasi dari teori di atas adalah sebagai berikut :

Ø Yuliawati (Tab., 10%)

Ø Hasil Akhir bulan transaksi Clearing

Ø Kebijakan Bank Siti

Ø Rekapitulasi Saldo

Ø Menghitung Bunga Tabungan Yuliawati dengan menggunakan saldo harian :

Ø Perhitungan Bunga untuk dana pihak ketiga

Hasil kliring

Neraca

Bank Siti

1 April 2011

Penutup

Transaksi kliring yang terjadi antara satu bank dengan bank yang lain mengakibatkan suatu bank harus mempunyai cadangan di BI sebagai pendanaan dari transaksi kliring yang dilakukan oleh bank tersebut. kebijakan bank dalam menentukkan cadangan maupun kekayaan bank tersebut sangat dipengaruhi oleh dana pihak ketiga yang bank dapatkan.

0 komentar:

Posting Komentar